Aktuell

--Finanznomaden

----Aktien

----Disruptor

----Halbwertszeit

----Hütchenspiel

----Inflation

----Kahlfraß

----Kapitalmärkte

----Mitte

----Mobdemokratie

----Normal

----Paten

----Schulden

----Staatskapitalismus

----Systemfehler

----Unrat

----Unwert

Die Entartung der Kapitalmärkte

Selbstverständlich kann jeder behaupten, daß es (sogar recht einfache) Algorithmen gibt, mit denen man im Aktienkasino praktisch immer gewinnt. Sogar Scholz, Spahn, Habeck, Lindner ... könnten das. Also was ist dran an der Behauptung, und wo sind die Haken? Dazu muß man ein klein wenig ausholen.

Grundlagen der Statistik: Wie weit kommt ein Betrunkener

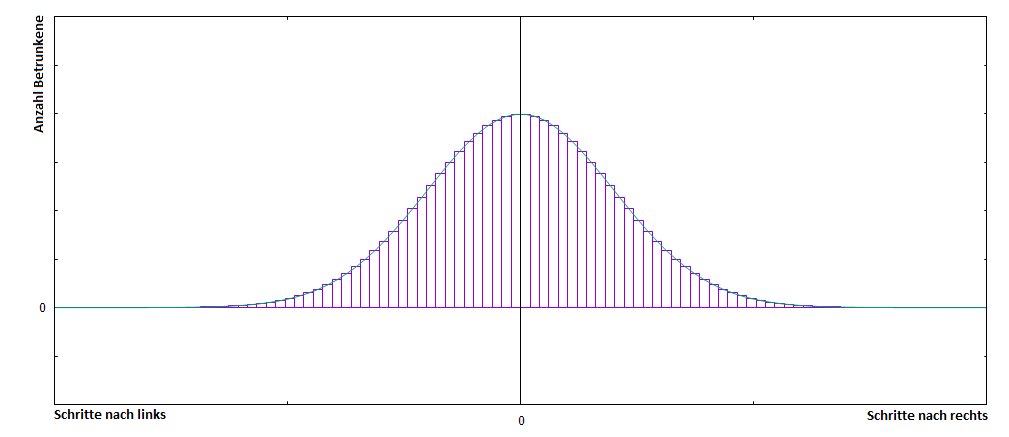

Angenommen ein Betrunkener macht mit gleicher Wahrscheinlichkeit einen Schritt nach links oder rechts. Wie weit hat sich der Betrunkene nach 1000 Schritten von seinem Ausgangspunkt entfernt?

Zu einem einzelnen Betrunkenen kann die Statistik keinerlei Vorhersage treffen. Sobald man 1.000.000 Betrunkene betrachtet, kann die Statistik zwar immer noch keinerlei Vorhersage darüber machen, wo irgendeiner dieser Betrunkenen nach 1000 Schritten steht, aber die Statistik kann sehr genau die Verteilung der Betrunkenen voraussagen. Bis auf einen vernachlässigbaren Fehler ist sicher, wie viele Betrunkene noch am Ausgangspunkt stehen bzw. zwei, vier (weil 1000 eine gerade Zahl ist) ... Schritte nach links oder rechts gewandert sind. Man kennt also die Verteilungsdichte, die der Glockenkurve einer Normalverteilung mit einem Maximum bei Null entspricht.

Die Voraussage einer statistischen Verteilung wird umso sicherer, je größer die Zahl der Betrunkenen ist. Ein Experiment mit 10 Betrunkenen ergibt garantiert keine Glockenkurve, sondern jeder Betrunkene steht nach tausend Schritten irgendwo alleine, und die Verteilung sieht nach jedem Experiment völlig anders anders aus. Mit Tausend Betrunkenen stehen nach jedem Experiment zwar schon mal die meisten um den Ausgangspunkt herum als irgendwo, aber die statistische Sicherheit der Verteilung ist bei der hohen Zahl von Schritten immer noch ein Witz. Mit einer Million Betrunken, also Tausend mal mehr Betrunkenen als Schritten, wird das Experiment langsam sicher. Sicher heißt, egal wie oft das Experiment durchgeführt wird, es ergibt sich praktisch immer die gleiche Verteilung.

Die verschobene Glockenkurve

Sind ein Schritt nach links oder rechts nicht gleich wahrscheinlich, verschiebt sich die Glockenkurve, und das Maximum liegt nicht mehr bei 0.

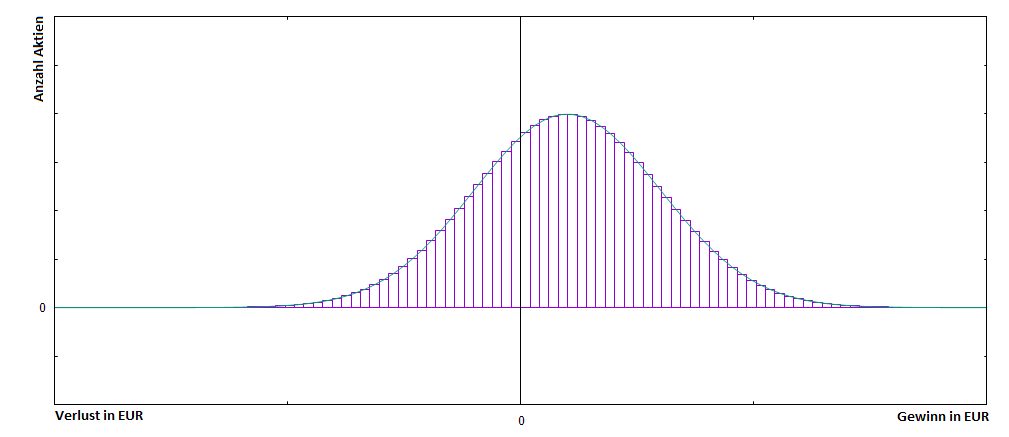

Aktien statt Betrunkene

Betrachtet man keine Betrunkenen, sondern Aktien, und entspricht ein Schritt nach links oder rechts einer Kursänderung von beispielsweise plus/minus 0,1 EUR, errechnet sich der Gewinn/Verlust aus Anzahl * Betrag. Anzahl * Betrag für jeden Betrag größer Null aufaddiert entspricht der Fläche unter der Kurve (dem Integral) rechts von Null. Analog entspricht die Fläche links von Null dem Verlust. Die Flächen unterscheiden sich deutlich, und die Differenz der Flächen ist der Gewinn.

Die Mutter aller Algorithmen

Wenn Aktien mit höherer Wahrscheinlichkeit steigen als fallen, ist der Algorithmus für garantiertes Gewinnen aus statistischen Gründen ganz einfach: Alle Aktien kaufen, dann einen Tag, eine Stunde, eine Sekunde später alles verkaufen, die Differenz als Gewinn einstreichen und das Ganze endlos wiederholen.

Warum welche Aktie wie stark steigt oder fällt, mögen Finanzexperte Prof. Dr. Unrat oder Wirtschaftsexperte Prof. Dr. Unsinn "erklären" können, aber für den Algorithmus interessiert das einen Dreck. Allein die statische Verteilung garantiert, daß mehr Aktien gewinnen als verlieren. Damit man noch einfacher gewinnen kann, bietet die Zockerindustrie Aktienindices an. Die sind eine Maßzahl für die Differenz der beiden Flächen für alle im Index enthaltenen Aktien. Aber Moment mal, es gibt doch auch Tage, an denen zB. der DAX verliert statt garantiert zu gewinnen?

Klar, sind schließlich nur 40 Aktien/Kursbewegungen, die nach jedem Experiment/Tag wie die Betrunkenen anders stehen. Betrachtet man aber nicht einen Tag, sondern 1000 Tage, entspricht das einem Experiment mit 40.000 Kursbewegungen. Verteilt man die auf 20 Töpfchen (Kursdifferenz -100 bis -90 %, -90 bis -80 %, ..., -10 bis 0 %, 0 bis 10 %, ..., 90 bis 100 %), macht Statistik langsam Spaß, denn egal welche Tausend Tage man betrachtet, das Ergebnis ist immer die (fast) gleiche nach rechts von Null verschobene Glockenkurve, solange es wahrscheinlicher ist, daß Aktien eher steigen als fallen.

Die politisch gesteuerte Wahrscheinlichkeit zu gewinnen

Die politisch gesteuerte Wahrscheinlichkeit ist die politische Entartung einer angeblich unpolitischen Institution. Die EZB bezahlt mit den Zinsen der Sparer, daß im Aktienkasino garantiert gewonnen wird. Theoretisch müßte sich der Zins der EZB statt nach dem politischen Durchfall einer Lagard nach dem apolitischen Marktzins, also der Inflation richten. Dann würde der Streubesitz aber nicht tendenziell eher steigen, die Verteilungsdichte wäre nicht nach rechts verschoben, und im Aktienkasino könnten professionelle Algorithmenschreiber nicht mehr die Zinsverluste von Sparern plündern.

Politische Entartung

Vor 2008, also als die Zentralbank noch unpolitisch nur der Geldwertstabilität verpflichtet war, waren die Gewinne der Sparbuch-Sparer genauso Zentralbank-garantiert wie heute die Gewinne der Aktiensparer. Das Sparbuch war jedoch viel einfacher und sicherer. Also warum hat der neoliberale Lightkulturideologe Kahl Fraß Schäuble unter seinem perversen Pseudonym der "sparsame schwäbische Hausfrau" begonnen, das Sparbuch auszumerzen?

Die neoliberal entartete Geldbeschaffungstrick börsennotierter Konzerne

Spätestens seit der Schuldenkrise 2008 hat die Überschuldung von Aktiengesellschaften (mehr Schulden als Eigenkapital) nicht mehr den gesetzlichen Zwang zur Folge, Insolvenz anmelden zu müssen. Zu dieser "Lösung" der Schuldenkrise stellt sich die Frage, wie man fortgesetzte Insolvenzverschleppung legalisiert bzw. Insolvenz neu so definiert, daß auch bankrotte Konzerne wie bankrotte Staaten immer weiter neue Schulden anhäufen können. Diese Frage beantworten ohne es zu wissen die Kleinaktionäre.

Die allermeisten Aktien befinden sich im Besitz von ca. 136 superreichen Familienclans, die ihre Macht wie Fürsten weitervererben. Am "regulierten Markt" einer Börse werden ausschließlich die paar Aktien "gehandelt", die Kleinanlegern überlassen werden. Kleinanleger haben (in der Regel) Null Ahnung vom und Null Einfluß auf das Geschäft der Aktiengesellschaft(en), an denen sie beteiligt sind. Weil Kleinanleger nicht wissen, was sie tun, ist das einzige, was sie in Aktienunternehmen bestimmen dürfen, der sogenannte "Börsenwert".

Die nicht realisierbaren Kurs-Phantasien der Kleinanleger

Primäreffekt des von Kleinanlegern bestimmten "Börsenwertes": Hat eine Aktiengesellschaft 500.000 Aktien ausgegeben, von denen 6 % von Kleinaktionären gehalten werden, und steigt der Preis, zu dem Kleinaktionäre ihre Aktien an der Börse "handeln" um 1,- EUR, haben die Kleinaktionäre 500.000 * 6/100 * 1.- EUR = 30.000.- EUR gewonnen, während die Großaktionäre 500.000 * 94/100 * 1.- EUR = 470.000.- EUR einfahren. Aber nur angeblich und in der Phantasie der Lügenblase, denn die Rechnung hat einen Fehler. Es ist ein schlechter Witz, die Preisvorstellungen einer 6 %-igen Minderheit mit Null Ahnung auf die 94 % der geschäftsbestimmenden Großaktionäre hochzurechnen, anstatt die Preisvorstellungen der 94 %-igen Mehrheit als Maßstab zu nehmen. Das geht jedoch nicht, denn Großaktionäre bieten ihre Aktien weder an einer Börse an noch verraten sie, zu welchem Preis sie Aktien untereinander handeln/tauschen. Für Großaktionäre spielt der "Börsenwert" von Kleinanlegern im privaten freien Handel/Tausch keinerlei Rolle, sondern da zählen nur echte Werte, die in den Geschäftsberichten stehen (Eigenkapital, Eigenkapitalrendite, Schuldenstand, ...). Beim Vererben und Verschenken ist der "Börsenwert" der Aktien von Großaktionären sogar Null. Selbst das Finanzamt interessiert dann nur der "Börsenwert" der Aktien von Kleinanlegern. Voll verfassungswidrig.

Nur weil Kleinanleger auf die Idee kommen, für ihre 6 % Aktien 1.- EUR mehr bezahlen zu wollen, hat sich der Börsenwert also keineswegs um 500.000.- EUR erhöht, sondern nur um 30.000.- EUR. Sollten die Großaktionäre auf die schwachsinnige Idee kommen, den auf ihren Anteil hochgerechneten Börsengewinn realisieren zu wollen, indem sie ihre 94 %-ige Aktienmehrheit an der Börse unter das Volk werfen, verlieren sie nicht nur das Kommando über ihre Aktiengesellschaft(en), sondern der Börsenwert bricht ganz schnell zusammen, und der Bankrott überschuldeter Unternehmen ist nicht mehr weiter verzögerbar bzw. wird sofort für jedermann sichtbar.

Der echte und realisierbare Gewinn

Der eigentliche Trick besteht darin, daß überschuldete Konzerne bei jeder Steigerung des Börsenwertes durch Rating-Agenturen qualifiziert werden, trotz Überschuldung weiter neue Schulden aufnehmen zu können. Auf diese "Lösung" der Schuldenkrise durch den Kleinanleger haben große DAX-Konzerne ein neues Geschäftsmodell etabliert: 10 Mrd. EUR an neuen Schulden aufnehmen, die 10 Mrd. EUR aber nicht vollständig in das Unternehmen zu investieren, sondern zB. 2,5 Mrd. EUR der Kreditsumme als Dividende auszuschütten. Der echte und realisierbare Gewinn aus der von Kleinanlegern hochgetriebenen "Kreditwürdigkeit": 2,5 Mrd. EUR * 6/100 = 150 Mio. EUR für das Fußvolk der Börsenwert-Steigerer, und 2.350 Mio. EUR für ein paar Großaktionäre. Die lassen sich ihren Gewinn anonymisiert und weitestgehend steuerfrei über ganz legale Schachtelkonstruktionen ins Paradies überweisen.

Die Schäuble-"Lösung" der Schuldenkrise

Nicht nur die Schulden der Staates, sondern auch die der Unternehmen explodieren nach der Schäuble-"Lösung" der Schuldenkrise stärker als je zuvor. Die einzigen, die nicht ständig neuen Schulden aufnehmen können, sondern denen der sogenannte "Rechtsstaat" mit Mafiamethoden wirtschaftlich den Schädel einschlägt, sollten sie für ihre Schulden nicht gerade stehen, sind Hinz und Kunz.

Bis zum Jahr 2000 war der von Kleinanlegern bestimmte und auf das gesamte Unternehmen hochgerechnete "Börsenwert" derart irrelevant, daß er mit keinem Wort in den Geschäftsberichten erwähnt wurde. Selbst die Dividendenausschüttung wurde nicht auf den "Börsenwert", sondern auf den Nennwert der Stammaktien bezogen. Nur 8 Jahre später, seit der Schuldenkrise 2008 hat der Börsenwert besondere Brisanz bekommen, weil Kleinanleger mit diesem Wert ohne es zu wissen die Kreditwürdigkeit verrotteter Konzerne über Wasser halten.

Die Kleinanleger schaufeln superreichen Familienclans, die herrschen wie Fürsten, nicht freiwillig das Konto voll. Die meisten Kleinaktionäre haben überhaupt keine Ahnung von dem Spiel, für das sie mißbraucht werden. Dazu hat der Bundesfinanzminister mit dem Kopfschuß unter seinem perversen Pseudonym die "sparsame schwäbische Hausfrau" die Möglichkeit zum Sparen mit dem Sparbuch ausgemerzt. An dieser Stelle fehlt ein Kommentar vom FDP-Experten für Kanalratten und Bundestagsvizepräsidenten Wolfgang Kubicki. Zurück ins Kasino, um die von Kleinanlegern gefütterten Geldautomaten zu plündern:

Realer Gewinn durch Verkauf statt virtuelle Scheinwelt der Lügenfressen

Real streicht man den Gewinn im Aktienkasino erst in dem Augenblick ein, in dem man verkauft. Ohne Verkauf kein Gewinn, sondern nur hätte, hätte, Fahrradkette.

Läßt man sich die "Geldanlage" in Aktien von den Lügenfressen der Lügenpresse erklären, wird aus garantiert gewinnen sehr schnell garantiert verlieren. Während Profis ihr Geld täglich einstreichen und den Streubesitz von Kleinanlegern nur als Spielmassse, aber nicht als sogenannte "Geldanlage" sehen, haben die Lügenfressen Hinz und Kunz darauf dressiert, bis zur Rente mit dem Einstreichen ihrer Kursgewinne zu warten. Aktien sind aber kein Sparbuch, sonst hätte Schäuble das Sparbuch nicht ausmerzen brauchen. Genauso sicher, wie die Statistik an "normalen" Tagen funktioniert, gibt es besondere Tage, an denen regelmäßig und mit einem Schlag die gesamte Gewinn-Statistik der letzten Jahre ausradiert wird. Dazu ein paar Eckdaten:

Eröffnung des deutschen Kasinokapitalismus bzw. Gründung der Deutsche Börse AG 1992, nur 8 Jahre später (2000) Platzen der .com-Blase, nur weitere 8 Jahre später Finanzkrise 2007/2008, seitdem Dauerbeatmung der Aktienkurse durch Kahl Fraß Schäubles Sparverbot.

Garantiert verloren

Wer vor einem Crash nicht rechtzeitig aussteigt, verliert garantiert. Damit das rechtzeitige Aussteigen sicher funktioniert, gibt es außerhalb der Deutschen Börse sogenannte dark pools, in denen Aktien ganz legal und frei -also ohne Kursdiktat durch die Deutsche Börse AG und ohne deren Öffnungszeiten- 24/7 gehandelt werden. Konsequenz: Im Crash-Fall wachen Hinz und Kunz mit einem Kurs im Keller auf, während die Profis im Börsenspiel schon längst ausgestiegen sind. Für den Crash-Fall gibt es keine Statistik. Dann hilft nur noch, möglichst schnell zu verkaufen, damit das Kasino nur mit Hinz und Kunz abrauscht. Es gibt Leute, die wie die Mafia nur spielen, wenn sie garantiert gewinnen. Das Hinz und Kunz auch dazu gehören, ist neu.

Statistisch garantiertes Gewinnen am Prinzip des kleinen Fußballtricks ohne Wettbüro

Die Tickets für Fußballspiele werden -zumindest am letzten Spieltag- gehandelt wie Aktien. Man kann dem Unrat von Fußball-"Professoren" lauschen, oder man arbeitet statistisch und gewinnt immer. Dazu kauft man für jedes Spiel des letzten Spieltages ein Ticket. Der letzte Spieltag hat 9 Spiele, und selbst wenn der Meister schon vor dem Saisonende feststeht, gibt es meist immer noch genug Spiele, für deren Tickets Fans Traumpreise bezahlen (Abstieg, Spiel um internationale Plätze).

Statistik: Angenommen es gibt durchschnittlich 2 von 9 Spielen, für die Fans Traumpreise von 500.- EUR und mehr bezahlen. Wenn ein Ticket 30.- EUR gekostet hat, wie hoch ist dann der Gewinn? Bitte nicht vergessen: Die 7 Verlierer-Tickets bringen zwar keine 500.- EUR, aber wer sagt denn, daß man sie nicht notfalls auch unter dem Originalpreis verkaufen kann? Die Statistik sieht wesentlich besser aus, als der Unrat von sogenannten Experten. Die Statistik ist sogar schon relativ sicher. 9 Tickets reichen aus, um (fast) sicher zu sein, daß mindestens ein Ticket Traumpreise erzielt. Statistiker fragen sich nicht, welches Ticket gewinnt, sondern wie viele und wie viel. Es interessiert immer nur die Verteilung, denn die ich (fast) sicher.

Mit Streuaktien zocken und garantiert gewinnen zu dürfen bedeutet nicht, daß das analoge Geschäftsmodell auch mit Tickets erlaubt ist. Alles, was (fast) sicher mehr als das Doppelte des Einsatzes an Gewinn und damit unvergleichbar mehr als Streuaktien einfährt, und das auch noch außerhalb Stasi-verseuchter Kasinos jedweder Art, sollte automatisch vorsichtig machen. Zwar zwingt der Staat durch Schäubles Sparverbot Hinz und Kunz mit Dingen zu zocken, von denen die beiden Null Ahnung haben und die weit komplizierter als Fußball-Tickets sind, aber daß jemand, der lebenslänglich zu "ehrlicher und harter" Arbeit verurteilt ist, irgendwas gewinnen soll oder gar mal eben einen Haufen Geld einzufahren darf, ist eher unwahrscheinlich. Von "ehrlicher und harter" Arbeit träumen Typen wie der Blackrock-Indianer Merz jeden Tag, denn Arbeit macht frei.

Marktwirtschaft für alle: "Nimm, was Du kriegen kannst"

Die Fans werden weder bedroht, noch betrogen oder erpreßt. Im Gegenteil: Sie erhalten ein Ticket, das sie zu diesem Zeitpunkt anders niemals bekämen. Und das zu einem Preis, den sie selbst bestimmen. Es gibt sogar ca. 7 Spiele, die notfalls unter dem Originalpreis weggehen. Selbst wenn man überhaupt nichts Illegales daran erkennen kann, einem Fan zu einem vollkommen legalen Ticket verholfen zu haben, ist die Freiheit für alle keine Frage von Angebot und Nachfrage, sondern: Welchen Gesetzesdreck hat sich eine Minderheit sogenannter "Volksvertreter" aus dem Arsch gezogen, und was gilt davon gerade wo. Damit keine ficktiven Bullenfressen vor der Tür stehen, wird ausdrücklich vor illegalen Aktivitäten aller Art abgeraten.

"Nimm, was Du kriegen kannst": Die DFL und ihre Fußballkonzerne

Die DFL und ihre Fußball-Konzerne tun natürlich auch ihr Möglichstes, denn das Geschäft, das andere machen, ist entgangener Gewinn. Jeder optimiert sein Spiel mit den Fans, nur: Nicht alle dürfen das! In Fußball-Weltmeisterschaften wurden längst personalisierte Tickets eingeführt, denn wer ein Ticket für das Endspiel ergattern konnte, hatte automatisch gewonnen. Heute muß man sich das Spiel unabhängig von den Mannschaften, die im Endspiel stehen, selbst ansehen. Im Multimilliarden-Wettbewerb um Fankohle und Rundfunksteuern hat die Hoeneß-Liga mit ihren Konzernen klar die Nase vorn, denn: Ohne Lobby kein Einfluß auf den Gesetzesdreck sogenannter "Volksvertreter". Die SPD hatte in der letzten Bundestagswahl nicht einmal die Stimme jedes fünften, die CDU nicht einmal die jedes sechsten Wahlberechtigten. In neoliberalen Shithole-Demokratien dient Wählen nur zur Scheinlegitimation einer Minderheit, und die liegt im Sport klar bei FIFA, DFL und den großen Fußball-Konzernen.

Man muß niemanden bedrohen, erpressen oder strangulieren, um ihn zum Schweigen zu bringen. Schon auffällig, daß von einem Alpha-Männchen wie Oliver Kahn nach seinem Rauswurf nichts zu hören ist, obwohl er vermutlich Millionen damit verdienen könnte, sollte er in einem Exklusivinterview über den vermeintlichen oder tatsächlichen Saustall FC Bayern München AG auspacken.

Der bisher "originellste" Versuch, statt aus Fußball-Tickets mal was aus echten Fußball-Aktien rauszuholen, war ein kleiner Bombenanschlag auf den Dortmunder Mannschaftsbus. Wenn es nicht die Freundin (Beziehungstat) oder politisch motiviert war, stellt sich als erstes die Frage, wer daran verdient. Und siehe da, der Täter wurde sehr schnell gefaßt. Zurück zu weniger brachialen und legalen Prozeduren:

Optimierung der Algorithmen

Die Mutter aller Algorithmen ist zwar trivial, aber schon ganz gut. Dem aufmerksamen Leser wird nicht entgangen sein, daß ständiges Kaufen/Verkaufen für die Mutter aller Algorithmen noch keinen Sinn macht, denn ständig die gleichen 40 Aktien zu kaufen/verkaufen ist genauso gut, wie alle Aktien über Jahre ohne irgendeinen Aufwand zu halten. Außerdem verliert man pro Transaktion Geld, sollte man nicht auf einer Plattform ohne Transaktionskosten spielen. Also was machen die Profis zur Performance-Optimierung anders, um durch Hochfrequenzhandel laufend Geld aus der Maschine zu holen?

Kann man sicher sagen kann, daß im langjährigen Mittel von 40 Aktien 26 gewinnen, ist das zwar schön, aber noch viel schöner ist es, wenn man die Voraussage über die statistische Verteilung so optimieren kann, daß von 30 Aktien 22 gewinnen.

Selbst wenn für Betrunkene die Wahrscheinlichkeit für einen Schritt nach links oder rechts insgesamt betrachtet gleich sein sollte, können sich die Betrunkenen unterscheiden. ZB. kann die Wahrscheinlichkeit, nach einem Schritt nach links erneut nach links bzw. nach einem Schritt nach rechts erneut nach rechts zu torkeln, signifikant erhöht sein. An der Gesamtwahrscheinlichkeit für links oder rechts ändert das nichts.

DAX-Aktien torkeln tendenziell bergauf. Betrachtet man Aktien, die zuletzt gefallen sind, über einen längeren Zeitraum und stellt man fest, daß statistisch d.h.meistens 6 von 10 Aktien erneut fallen, kann man die Verteilung verbessern, indem man zwar permanent alle 40 Aktien auswertet, aber nur mit 30 Aktien spielt und 10 der zuletzt gefallenen Aktien nicht im Portfolio berücksichtigt. Die Gewinn/Verlust Quote 26/14 = 1,86 mit 26+14=40 Aktien wird dadurch auf 22/8 = 2,75 mit 22+8=30 Aktien verbessert, und auf einmal macht es Sinn, Aktien permanent umzuschaufeln. Von den 40 Aktien fliegen immer die 10 raus oder bleiben draußen, die zuletzt verloren hatten.

Selbstverständlich geht es bei der obigen Überlegung nur um das Spielprinzip. Für brauchbare Statistiken mit nur 40 Aktien muß man schon längere Zeiträume betrachten, um sichere Voraussagen über statistische Verteilungen treffen zu können. Der DAX ist nur ein kleiner, lächerlicher Abklatsch des S&P 500, der immerhin 500 Unternehmen enthält. Bis September 2021 war der DAX sogar nur aus 30 Unternehmen zusammengebastelt.

Man muß sich keineswegs an Indices halten, und auch in der BRD gibt es weit mehr als 40 Aktiengesellschaften, die Streubesitz in Umlauf halten. Bedeutung hat der DAX vor allem wegen seiner politischen Dimension/Gewinngarantie. Neoliberale shithole-Demokratien werden alles dafür tun (Sparer enteignen, Kriege führen, nicht vorhandenes Geld als Rente investieren ...), um den Zeitpunkt hinauszuzögern, an dem das Spiel verreckt. Dann dürfte irgendein "Experte" das gute alte Sparbuch mit seinem staatlich garantierten Zinssatz über der Inflationsrate "wiederentdecken", das Zocker ausschaltet und mit dem jeder, der spart, garantiert gewinnt. So wie nach dem Abrauschen des Weimarer Kasinos, dem allerdings erstmal die Nazis mit ihrem entarteten Bullenabschaum folgten.

Weitere Optimierung der Algorithmen

Man kann mit den Methoden der Mathematik/theoretischen Physik die Aufenthaltswahrscheinlichkeit von Elektronen in Molekülen berechnen, Taxi fahren, oder was Vernünftiges machen. Das Tolle an mathematischen Methoden ist ihre universelle Anwendbarkeit.

Neben den universell anwendbaren statistischen Methoden gibt es ebenso universal anwendbare Methoden der Meß- und Regeltechnik. Die können nicht nur bei einer Heizung reagieren, wenn der Istwert unter den Sollwert fällt. Die Regeltechnik kann zwar schon eigenständig einen Sollwert einstellen, ist aber noch keine künstliche Intelligenz, denn die Regelgleichung bzw. der Algorithmus ist fest einprogrammiert. Existiert eine Regelgleichung, deren Parameter von weiteren Gleichungen zB. in Abhängigkeit von Helligkeit, Windgeschwindigkeit, Luftfeuchte, Luftdruck, ... angepaßt werden, wird der Heizalgorithmus schon schlauer und kann sich selbstständig ans Wetter anpassen. Aber immer noch voll deterministisch. Verknüpft man viele Gleichungen, die gegenseitig ihre Parameter optimieren, kommt man zu künstlicher Intelligenz. Für den Kursverlauf von Aktien kann man eine Unmenge statistischer Abhängigkeiten auswerten und miteinander verknüpfen.

Wie die Mafia verlassen sich professionelle Zocker nicht auf ihr Glück. Die Fachgebiete professioneller Zocker sind Mathematik, Physik und Informatik. Finanz- und Wirtschaftswissenschaften sind auch gut, aber für Algorithmen nicht wirklich relevant. Schließlich bestimmen nicht die Fernsehgururs Finanzexperte Prof. Dr. Unrat und Wirtschaftswissenschaftler Prof. Dr. Unsinn, sondern die Besitzer der Streuaktien, also Hinz und Kunz, den Börsenwert von Unternehmen.

Hinz und Kunz arbeiten eher nach den Gesetzen des Zufalls. Das erklärt, weshalb bereits eine Ratte, die rein zufällig Aktien auswählt, indem sie durch ein Labyrinth irrt, den Rat der Talkshowlaberer ersetzen kann, und Statistik das Mittel der Wahl ist. Zur Optimierung von Algorithmen hört man sich keinen Unrat und Unsinn an, sondern macht Tests an der Wirklichkeit, sprich Simulationen.

Experimentelle Tests an der Wirklichkeit statt Laberblase

Nichts ist besser als eine Simulation, um zu wissen, was passiert, wenn man seinen Algorithmus auf die Wirklichkeit losläßt. Man kann das Börsenspiel auch ohne reale Transaktionen live an den aktuellen Kursentwicklungen durchspielen. Und man kann in die Vergangenheit gehen, um seinen Algorithmus anhand der Kursentwicklungen zB. der letzten 10 Jahre durchzutesten. In der Simulation läßt sich so lange am den Algorithmus feilen, bis er (dann hoffentlich fehlerfrei) funktioniert. Mit experimentellen Live-Simulationen erledigen sich Unrat und Unsinn.

Meßlatten der Simulation

Minimale Meßlatte ist der DAX. Wenn man da nicht drüber kommt, spielt man nicht besser als Hinz und Kunz, die den DAX wie ein Sparschwein benutzen.

| Jahr | Schlußstand |

|---|---|

| ====== | ================= |

| 2000 | 6.433,61 |

| 2001 | 5.160,10 |

| 2002 | 2.892,63 |

| 2003 | 3.965,16 |

| 2004 | 4.256,08 |

| 2005 | 5.408,26 |

| 2006 | 6.596,92 |

| 2007 | 8.067,32 |

| 2008 | 4.810,20 |

| 2009 | 5.957,43 |

| 2010 | 6.914,19 |

| 2011 | 5.898,35 |

| 2012 | 7.612,39 |

| 2013 | 9.552,16 |

| 2014 | 9.805,55 |

| 2015 | 10.743,01 |

| 2016 | 11.481,06 |

| 2017 | 12.917,64 |

| 2018 | 10.558,96 |

| 2019 | 13.249,01 |

| 2020 | 13.718,78 |

| 2021 | 15.884,86 |

| 2022 | 13.923,59 |

Die DAX-Performance entspricht im Mittel einer jährlichen Verzinsung von {exp[ln(13.923,59/6.433,61) / 22] - 1} * 100 % = 3,57 %. Wer das nicht glaubt, sollte zu Fuß nachrechnen, oder tiefer in den Zusammenhang von geometrischen Reihen und Prozentrechnung eintauchen.

Die 3,57 % der DAX-Sparer sind schon mal nicht die mindestens 4 %-ige Verzinsung von langfristigen Sparverträgen vor der Finanzkrise, und bei der aktuellen Inflation ist auch das "DAX-Sparschwein" Geldverbrennung. Die Flamme ist zwar im Moment immer noch kleiner als beim klassischen Sparen, aber dieser Vergleich ist relativ. Verglichen mit einer "amtlichen" Inflationsrate zwischen 6 und 10 % brennt auch das DAX-Sparschwein deutlich schneller weg als das Geld auf dem Sparbuch während der Nullzinszeit. Mit was man überhaupt noch sparen kann, haben Prof. Dr. Unrat, Prof. Dr. Unsinn und die Meinungsklone der Talkshows bisher noch nicht verraten.

Die entschädigungslose Enteignung der Sparer und jetzt auch der Aktiensparer ist eine Folge der Kriegserklärung der Systemparteien an das eigene Volk. Daß Merz Opposition ist, glaubt der nicht mal selbst. Und daß Rechtextremisten die bessere Alternative seien, haben in der Weimarer Republik auch viele geglaubt. In Frankreich sind die Rechtsextremen zwar ebenfalls (relativ) stark, aber die Franzosen können auch französische Revolution. In der Mehrheit sind und waren Rechtsextremisten nie. Der Krieg der Systemparteien gegen die eigene Bevölkerung hat nicht mit der Ukraine, sondern spätestens mit Schäuble, dem Liquidator der deutschen Sparkultur begonnen.

Um kein Geld zu verbrennen, sollte die Simulation unabhängig vom Lügenpresse-Gefasel eine über der Inflationrate liegende Verzinsung erreichen. Man kann für sein Börsenspiel natürlich auch frei 25 % Eigenkapitalrendite als Meßlatte definieren. Diese Ackermann-Traummarke ist allerdings extrem ambitioniert (und wurde vom Abwracker der Deutsche Bank AG nie auch nur annähernd erreicht.

Finanzblasen-Kultur in Reinstform

Der DAX steigt nur, weil bei abnehmendem Anteil an Streubesitz immer mehr Kleinanleger einsteigen. Und auch der Staat heizt die Kurse zusätzlich an, indem er einen Teil der Rente in den Streubesitz pumpt. Das ist Finanzblasen-Kultur in Reinstform. Die USA sind noch einen Schritt weiter: Dort steigen die Kurse von Streubesitz vor allem, weil Großaktionäre an der Neuverschuldung ihrer Konzerne derart massiv verdienen, daß sie ständig Streusitz aus der Börse zurückkaufen, um die Kurse hochzujubeln, was wiederum neue Gewinne durch neuen Schulden generiert.

Was die durch den Bundesfinanzminister mit dem Kopfschuß zur "Lösung" der Schuldenkrise eingeleitete Finanzblasen-Kultur bedeutet, sollte eine größere Zahl von Kleinanlegern auf die Idee kommen, ihr DAX-Sparschwein zu schlachten, kann sich jeder selbst ausrechnen. Daher kann jederzeit in das Eigentum der Kleinaktionäre eingegriffen und der Handel mit Streubesitz an den Börsen ausgesetzt werden. Der Wert von Streubesitz beruht allein auf der Phantasie der Kleinaktionäre. Es gibt keine realen Grund, warum der Streubesitz völlig überschuldeter Unternehmen weiter steigen soll. Und das auch noch in einer Rezession.

Die Bedeutung der Aktie vor den Entartungen der Finanzblasen-Kultur

Vor den Entartungen der Finanzblasen-Kultur beschafften sich Unternehmer das Geld für neue Produktionsstätten nicht durch neue Schulden bei der EZB, sondern durch die Ausgabe neuer Aktien. Natürlich haben Unternehmer in der Regel immer darauf geachtet, die Aktienmehrheit und damit die Macht im Unternehmen zu behalten. Trotzdem wurde die Unternehmensbasis durch die Beteiligung der Bevölkerung verbreitert. Auch Kleinanleger bekamen die Möglichkeit, zu investieren, um am Unternehmenserfolg teilzuhaben. Nicht rein spekulative Kursgewinne oder gar/Börsenindex-Steigerungen, sondern die Eigenkapitalrendite durch den Erfolg des Unternehmens waren die Antriebsfeder.

Nach der Gründerphase kam die Absahn- und Privatisierungsphase. Die Telekom steht wie kein zweiter für diese Phase der Neuemission von Aktien.

Wenn heute ein Unternehmer eine 30 Mrd. EUR teure Chipfabrik plant, für die 10 Mrd. EUR fehlen, holt er sich den fehlenden Betrag nicht durch die Neuemission von Aktien, sondern rennt einfach zu Scholz, Merz, Lindner oder Habeck, und frißt aus der Steuerkasse. Das funktioniert nur, weil neoliberale shithole-Demokratien zunehmend Marktwirtschaft durch Planwirtschaft ersetzen. Als die Marktwirtschaft noch Marktwirtschaft war, konnten Konzerne nicht derart dreist Staaten gegeneinander ausspielen, sondern jeder makrwirtschaftlich orientierte Staat hätte gesagt: Holt Euch das Geld am freien Markt. Und wo einem das nicht gesagt wurde, wollte man in der Regel gar nicht hin.

Der Unterschied zwischen Markt- und Planwirtschaft: Die 10 Mrd. EUR Steuerknete sind weg. Sind die 10 Mrd. EUR, die Anleger aller Art in eine Neuemission investieren könnten auch, sollte die Chipfabrik floppen. Der Unterschied zum Steuergeschenk: Sollte die Chipfabrik erfolgreich sein, wovon man ausgehen kann, wären die Kleinaktionäre zu 1/3 am Gewinn beteiligt. Klar, daß Großkonzerne lieber bei Scholz, Merz, Lindner und Habeck aus der Steuerkasse fressen.

Seit den Entartungen der Finanzblasen-Kultur dienen die Streuaktien der Kleinaktionäre nicht mehr der Geldbeschaffung und im Gegenzug zur Beteiligung am Gewinn. Stattdessen werden Streuaktien zum einen als Spielmasse für Zocker mißbraucht, zum anderen hält die politisch garantierte Kurssteigerung wichtiger Kleinanleger-Indices die Kreditwürdigkeit bankrotter Unternehmen über Wasser. Neben dem direkten Steuerfraß ist auch die indirekte Staatsfinanzierung durch EZB-finanzierte Anleihen ein viel billigerer Weg der Geldbeschaffung als die Ausgabe neuer Aktien. Aktien werden besser verknappt, weil das den Kurs und damit die Kreditwürdigkeit hochhält. Eine völlige Perversion den Aktieninstrumentes.

Ob gelb, ob grün, ob rot, ob braun, stets die Bürger in die Röhre schaun!

Stand: 01.07.23